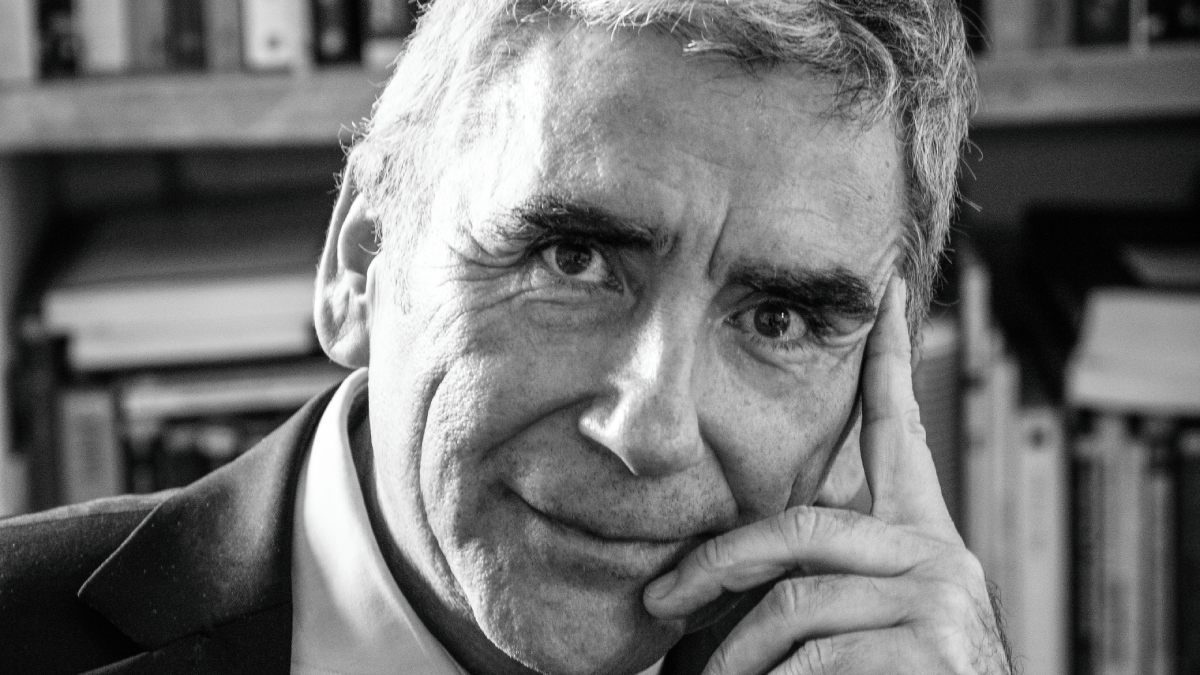

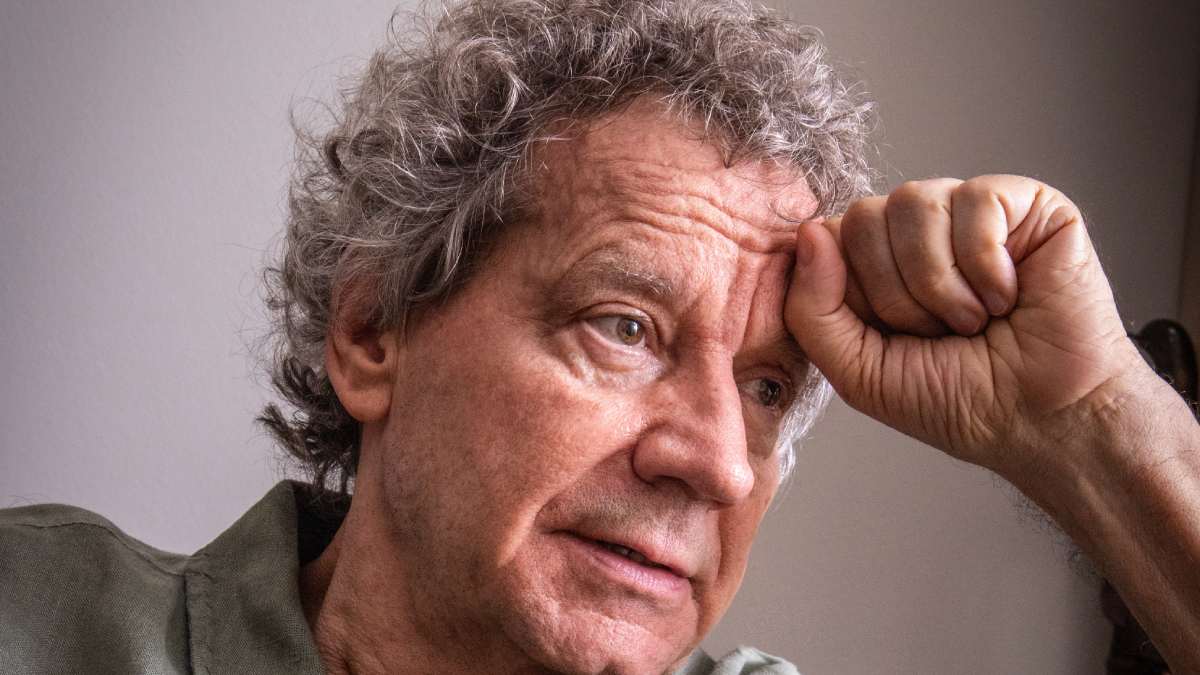

Arturo Fontaine: “Esa manera de querer, sin límite, desapareció”

Su novela “Y entonces Teresa”, basada en la vida de la escritora Teresa Wilms Montt, está ya en su segunda edición. En esta conversación, Fontaine aborda las inquietudes que lo llevaron a escribir de un escándalo ocurrido en el Chile de comienzos del siglo XX. Una época de la que -dice el autor- ya no quedan ni la sofisticación, ni la cultura, ni el modo de hablar, ni la forma de amar.